-

期货配资是什么 CPI重磅报告:今晚之后,美联储不必再耐心等待?

专题:美国6月CPI今晚重磅来袭!市场翘首以待期货配资是什么

ETF(Exchange Traded Fund)是一种交易所交易基金,它是一种投资工具,其基本特点是在交易所上市交易,投资者可以像股票一样买卖ETF。ETF的投资标的可以是股票、债券、商品、货币等,并且通常是跟踪某个特定指数的表现。

来源:金十数据

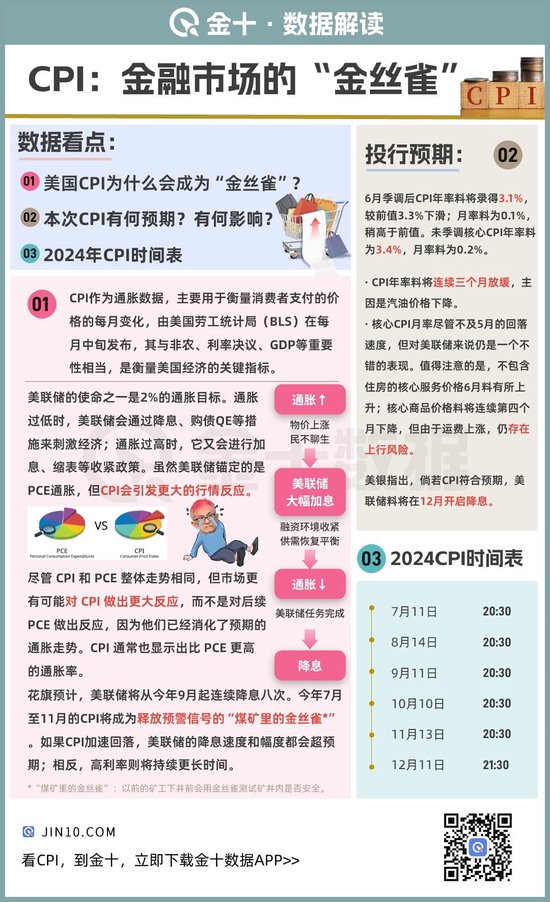

7月11日20:30,美国将公布最新的CPI通胀数据。在美联储主席鲍威尔连续两天出席听证会,并表示通胀进一步取得进展之后,最新的CPI将对9月降息的可能性产生重大影响。

经过今年早些时候连续几个月的意外上涨后,CPI通胀似乎终于朝着正确的方向发展。 PCE通胀有所改善,但CPI和PCE指标下的服务业通胀一直居高不下。此前,在劳动力市场依然紧张的背景下,美联储“更高”的立场不仅合理,而且甚至有充分理由在2024年初进一步加息。

但是,美联储的耐心现在可能会得到回报,不仅通胀压力再次减弱,而且越来越多的证据表明,火热的劳动力市场正在降温,美联储主席鲍威尔也表示供需已经恢复平衡。在6月份的非农就业报告中,失业率升至4.1%,为2021年11月以来的最高水平,而薪资的年增长率则回落至略低于4.0%。虽然非农就业人数增幅略高于预期,但前两个月的数据同时也下调了共计约11万人。

随着就业市场以更令人信服的方式放缓,美联储接下来可能没有什么理由继续保持谨慎和耐心了,如果CPI通胀出现进一步放缓,可能会让天平更加向鸽派倾斜。

华尔街预期

华尔街普遍预计,本周CPI数据将显示美国通胀进一步下降,这可能为美联储今年多次降息提供支持。

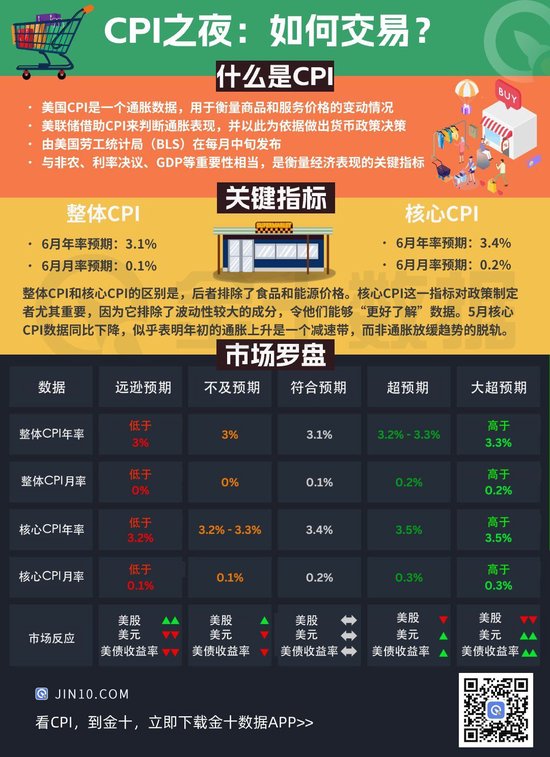

机构调查的经济学家称,经济学家预测周四晚20:30公布的6月CPI年率为3.1%,低于5月份的3.3%。然而,剔除波动较大的食品和能源行业后的核心通胀预计将保持不变,月率和年率预计分别为0.2% 和3.4%。该指标受到利率制定者的密切关注,5月份曾跌至三年低点3.4%,但经济学家预计即将公布的数据不会取得进一步进展。

除了这些关键数据外,美联储还将密切关注服务业通胀的变化。具体来说,不包括住房成本的服务业CPI核心指标全年都在加速增长,5月份同比增长5.0%。理想情况下,美联储希望看到这一特定指标走低,可能至少连续两个月走低,然后再会放松对通胀的警惕。

除了上周五的非农数据显示美国招聘步伐正在放缓之外,最新的通胀数据可能会支持美联储尽早实施首次降息。目前市场预计今年会降息两次,第一次降息将在9月或11月到来,但美联储官员在6月开会时表示,预计今年只会降息一次。不过,即使6月份所有CPI分项指标均下降,美联储可能仍不足以开始发出降息时机已经到来的信号。这将排除7月会议上任何政策转变的可能性,但9月的情况则不同。在本周的CPI数据公布之后,在9月FOMC会议之前,美国还将发布另外两份CPI和PCE通胀报告,这为美联储9月降息留下了充足的时间。

以普贾·斯里拉姆(Pooja Sriram)为首的巴克莱银行经济学家写道:“在第一季度一系列强劲的通胀数据之后,六月份的通胀结果若符合我们的预测,应该会增强美联储的信心,即通胀回落过程正在进行中。”

“我们认为,(上周五就业数据的)基调对于评估支持通胀持续回归2%目标所需的条件是否到位非常重要。”

自去年7月以来,美联储官员一直将利率维持在23年来的高位,以抑制借贷和支出,并让通胀从2022年触及的四年高位回落。最近,美联储政策制定者表示,继续密切关注通胀数据,寻找物价正在回归2% 目标的迹象,然后才能进行降息。

根据芝商所的FedWatch工具,金融市场预计美联储9月会议上降息的可能性超过75%。

市场反应预测

摩根大通交易部门美国市场情报主管安德鲁-泰勒(Andrew Tyler)称,周四到期的平价跨式期权的价格显示,期权市场押注标普500指数将在这一天之前上下波动0.9%。最新的CPI数据将在这些期权到期前公布,届时可能会促使交易员押注通胀缓解将推动美联储在2024年两次降息。

根据预测,6月份核心CPI将环比上涨0.2%。泰勒认为,如果最终读数超过0.3%,这很可能会刺激风险资产的抛售,标普500指数将下跌1.25%至2.5%。但他认为这种情况发生的概率仅为2.5%。

此外,如果核心CPI环比增速在0.15%至0.20%之间(摩根大通交易部门认为这种情况最有可能出现),标普500指数预计将上涨0.5%至1%;如果介于0.20%到0.25%之间,股市最初可能会出现负面反应,但债券收益率的下降最终会支持股市,推动标普500指数上涨0.25%到0.75%。

他补充说,任何低于0.1%的读数都会被认为对股市极为有利,可能会触发一些关于7月降息的呼声,并引发标普500指数反弹1%至1.75%。

关键物价降温,消费者已拉伸到极致

此次通胀数据预期下降很大程度上是由于家庭预算中几个关键项目的价格持平甚至下降。

富国银行证券经济学家在分析中写道,经季节性调整后,汽油价格下跌,而杂货价格增幅预计也会有所放缓。几家主要零售商宣布促销或降价就证明了这一点。

德意志银行经济学家则表示,预测者认为核心通胀将更具粘性,因为一些关键商品的价格可能会从5月份反弹,当时这些价格出乎意料地低,比如汽车保险和机票。富国银行证券经济学家表示,尽管如此,通胀可能会保持相对温和,价格涨幅将在2025年之前放缓。

一个关键原因是,消费者愿意和能够支付的价格已接近极限,而且商家也知道这一点。此前美联储的褐皮书显示,世界各地的购物者都已经厌倦了高价,导致许多企业无法继续提高价格。自2021年以来,家庭预算已经因高通胀而捉襟见肘,现在已经达到了他们愿意在物品上花费的极限。顾客的抵制情绪导致商家提供折扣,以期赢回或留住顾客。例如,麦当劳和汉堡王等快餐店已经在提供“超值餐”促销活动。

经济学家莎拉·豪斯(Sarah House)和奥布里·乔治(Aubrey George)则写道:“消费者需求更加疲软,可能会抑制商品价格。” “消费者越来越注重成本,也可能限制整个服务行业的价格上涨幅度。”

CPI的交易逻辑

CPI追踪商品和服务价格的变化。它衡量“一篮子”商品和服务并监控其价格变化,组成部分包括食品和饮料、能源、住房、交通、医疗、娱乐等。

CPI数据对交易者和投资者具有重要意义,因为它提供了有关通胀的重要信息,而通胀对金融市场有显著影响。通胀影响消费者的购买力和货币的价值,并直接影响商品和服务的需求以及供应。

通胀也会对金融市场产生间接影响,因为央行通常使用货币政策工具(如调整利率)来控制通胀。如果通胀上升过快,央行可能会提高利率以遏制通胀,从而导致消费者支出和经济增长下降,并对金融市场产生负面影响。反之,如果通胀过低,央行可能会降息以鼓励消费者支出和经济增长,这可能对金融市场产生积极影响。

交易者可以利用整体和核心CPI来评估经济中的通胀水平,并预测利率的未来方向。如果整体CPI或核心CPI加速上升,可能表明通胀成为一个问题,交易者可能预期央行会加息,并对金融市场产生负面影响。反之,如果总体CPI或核心CPI较低或下降,交易者可能预期央行会维持利率不变甚至降息,并对金融市场产生积极影响。

一般来说,当整体CPI小于1.5%时,低通胀通常表明经济衰退或需求不足。交易者可考虑看涨黄金、白银和强势货币等资产,同时看跌美股、股指和美元。在经济不确定和低通胀时期,贵金属通常表现良好,经济基本面较强的国家的货币可能会升值,而随着利率下降,债券价格可能会上涨。另外,由于经济活动减少和企业盈利下降,股市可能表现不佳。随着美联储降息,美元也可能走弱。

当CPI处于1.6%-3.5%时,美联储可能会倾向于维持利率稳定,或将利率从高位下调。这一区间表明经济健康增长,交易者可考虑看涨股票、指数、非美元货币和债券,同时看跌黄金和美元。在通胀温和的稳定经济环境中,股票通常表现良好。而且,随着投资者注意力转向高收益资产,贵金属可能表现不佳。如果其他货币更具吸引力,美元可能会保持稳定或贬值。

当CPI高于3.5%时,美联储可能会加息来给经济降温。高通胀可能导致物价失控,从而损害经济。交易者可考虑看跌美元、股票、指数和非美元货币,同时看涨黄金和债券。贵金属通常被视为对冲通胀的工具。尽管短期债券可能会受到影响,但长期债券仍可能为通胀提供对冲。由于利率上升和投入成本增加,股票可能会受到负面冲击。

以上情况均为理论演绎,而实际的行情表现可能会跟理论有所出入,因为金融资产的价格变动往往同时受到多个因素的影响。比如,在本轮高通胀、美联储快速加息的周期当中,美元、黄金和美股均表现不俗,以往容易呈现反向走势的资产,也出现了同涨同跌的“怪异走势”。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:王许宁 期货配资是什么